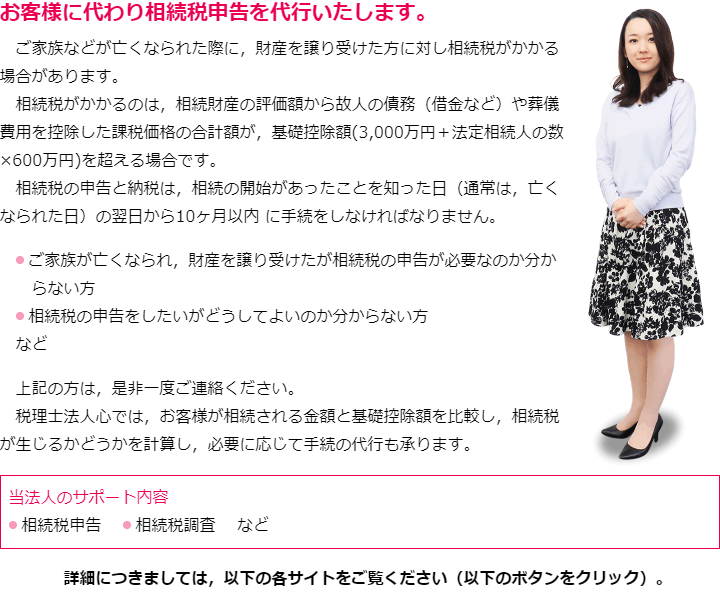

相続税申告(相続発生後)

相続税を申告、納付する義務者

1 相続人

被相続人が遺言を作成していなかった場合には、相続人全員で遺産分割協議を行い、誰がどの財産を取得するかを合意することとなります。

このように、相続人であり、遺産分割協議の結果、財産を取得することとなった場合には、取得した財産の価格に応じ、相続税を申告、納付する義務を負う可能性があります。

2 受遺者

相続人ではなかったとしても、遺言により財産を取得することとされた場合は、相続財産を引き継ぐことができます。

このように、遺言によって相続財産を引き継ぐこととなった人を受遺者と言います。

受遺者についても、遺贈を受けた財産の価格に応じ、相続税を申告、納付しなければならない可能性があります。

3 死亡保険金の受取人

相続人ではなかったとしても、2親等以内の血族であれば、死亡保険金の受取人になることができます。

また、一定の場合には、3親等の血族、内縁配偶者についても、保険金の受取人になることができる場合があります。

死亡保険金についてはみなし相続財産とされているため、保険金の受取人に指定された人もまた、相続税を申告、納付する義務を負う可能性があります。

ただ、相続人が死亡保険金の受取人に指定されていた場合は、相続人が受け取る保険金の総額については、500万円×法定相続人数までは、相続税が非課税とされます。

このため、相続人が受け取る死亡保険金の総額が500万円×法定相続人数を下回る場合は、他に相続した財産がなければ、相続税を申告、納付する義務を負わないこととなります。

4 死亡退職金の受取人

被相続人が亡くなった時点で、会社の役員や従業員の地位にあった場合には、被相続人の親族等に死亡退職金の支払がなされることがあります。

死亡退職金の受取人は、会社の規程で定められていますが、相続人ではない人が死亡退職金の受取人になることがあります。

死亡退職金についてもみなし相続財産とされているため、死亡退職金の受取人になった人も、相続を申告、納付する義務を負う可能性があります。

ただし、死亡保険金と同じく、相続人が死亡退職金の受取人に指定されていた場合に、相続人が受け取る死亡退職金の総額については、500万円×法定相続人数までは、相続税が非課税とされます。

5 個人年金の受取人

個人年金についてもみなし相続財産とされていますので、個人年金受取人もまた、相続税を申告、納付しなければならない可能性があります。

相続人ではなかったとしても、個人年金の受取人になっていた場合には、申告、納付しなければならない可能性があります。

6 信託の受益者

信託契約が設定されている場合に、被相続人が死亡したときに、一定の人が信託契約に基づいて一定の給付を受けることがあります。

このように、信託契約に基づいて一定の給付を受ける人を、信託の受益者と言います。

信託の受益者についても、相続人ではなかったとしても、相続税を申告、納付する義務を負うことがあります。

7 相続時精算課税制度により贈与を受けた人

相続時精算課税制度により生前贈与を受けた人も、相続税を申告、納付する義務を負うことがあります。

相次相続税額控除と相続税

1 相次相続税額控除とは

相次いで相続が発生し、いずれの相続についても相続税が課税されることがあります。

このような場合には、短期間に複数回相続税の課税がなされることとなり、税負担が過重になってしまいます。

そこで、10年以内に相次いで相続が発生した場合には、税負担を軽減するため、1度目の相続で課税された相続税のうちの一定額を、2度目の相続で課税された相続税から差し引くこととしています。

相次相続税額控除を用いる典型的な場面は、次のような場合です。

事例1

Aが亡くなり、Aの子であるBが相続人となりました。その後10年以内に、Bが亡くなり、Bの子であるCが相続人となりました。

この場合、Aの相続でBに課税された相続税のうちの一定額を、Bの相続でCに課税された相続税から差し引くことができます。

事例2

Aが亡くなり、Aの配偶者であるBと、ABの子であるCが相続人となりました。その後10年以内に、Bが亡くなり、Bの子であるCが相続人となりました。

この場合、Aの相続でBに課税された相続税のうち一定額を、Bの相続でCに課税された相続税から差し引くことができます。

他方、Aの相続でCに課税された相続税については、C個人に課税されたものであるため、相次相続税額控除の対象にはなりません。

2 相次相続税額控除の要件

相次相続税額控除ができる場合の要件は、以下のとおりです。

・ 2度目の相続の被相続人が、1度目の相続の相続人であったこと

・ 1度目の相続の発生から10年以内に、2度目の相続が発生したこと

・ 2度目の相続の被相続人が、1度目の相続で財産を取得し、相続税を課税されたこと

まず、2度目の相続の被相続人が、1度目の相続の相続人である必要があります。

1度目の相続の相続人である場合に限られますので、1度目の相続では、相続人ではなかったものの、遺言による遺贈を受けたり、生命保険金を受け取ったりした人であった場合は、その人が2度目の相続で被相続人になったとしても、相次相続税額控除を用いることはできません。

また、1度目の相続で相続放棄をした人が、2度目の相続で被相続人になった場合も、1度目の相続の相続人ではないものと扱われますので、相次相続税額控除を用いることができないこととなります。

次に、1度目の相続から10年以内に、2度目の相続が発生する必要があります。

3つ目の要件は、2度目の相続の被相続人が、1度目の相続で財産を取得し、相続税を課税されたことです。

2度目の相続の被相続人が、何も財産を取得しなければ、相続税は課税されませんので、相次相続税額控除の対象になることはありません。

また、2度目の相続の被相続人が財産を取得したとしても、配偶者の税額軽減(配偶者控除)が適用を受け、相続税が課税されないこととなった場合も、相次相続税額控除の対象になることはありません。

なお、相次相続税額控除の適用を受けるにあたり、相続税申告を行う必要はないこととなっています。

このため、相次相続税額控除により相続税が課税されないこととなる場合には、相続税申告を行う必要がないこととなります。

3 どれくらい相続税が軽減されるのでしょうか

相次相続税額控除により、どれくらい相続税が軽減されるのでしょうか?

相次相続税額控除の計算式は、一見するとかなり複雑ですので、ここでは要点のみを説明したいと思います。

まず、2度目の相続での相続税が、トータルでいくら減額されるかです。

その計算式は、以下のとおりです。

2度目の相続の被相続人が、1度目の相続で課税された相続税額-1度目の相続から2度目の相続までの経過年数×10%相当額

1度目の相続から2度目の相続までの経過年数について、1年未満の端数がある場合には、切り捨てすることとなっています。

この計算式から、1度目の相続から時間がたてばたつほど、相次相続税額控除による減額効果が小さくなることが分かります。

たとえば、次のような場合は、相続税はいくら減額されるのでしょうか?

・ 2014年3月に1度目の相続が発生

・ 1度目の相続でAに300万円の相続税が課税

・ 2020年6月にAが亡くなり、2度目の相続が発生

この場合、1度目の相続から2度目の相続までに6年3か月が経過していますが、1年未満の端数は切り捨てとなりますので、経過年数は6年になります。

したがって、相次相続税額控除による減額は、以下のとおりです。

300万円-300万円×6年×10%=120万円

次に、2度目の相続で複数の人に相続税が課税されている場合には、それぞれの相続税がいくら減額されるかです。

つまり、上記のトータルでの減額分が、それぞれにどのように割り振られるかです。

結論としては、それぞれの相続税は、それぞれが相続等により取得した財産額に比例して割り振られることとなります。

相続税の申告期限

1 相続税の申告期限

相続等によって取得した財産の総額(債務控除後の金額)が、基礎控除額を超える場合は、相続税の申告を行う必要があります。

それでは、相続税の申告は、いつまでにしなければならないのでしょうか。

相続税の申告期限は、被相続人が亡くなったことを知った日の翌日から10か月後であるとされています。

多くの場合ですと、被相続人が亡くなった日と被相続人が亡くなったことを知った日は同じでしょうから、基本的には、被相続人が亡くなった日の翌日から10か月が相続税の申告期限であると考えられます。

もっとも、被相続人が孤独死しており、死亡が判明したのが何日か経過した後である場合や、相続等によって財産を取得した人が、生前中に被相続人と交流がほとんどなかったような場合には、被相続人が亡くなったことを知った日が、実際に被相続人が亡くなった日より何日か経ってからになる可能性があります。

相続人や遺贈によって財産を受け取る人等が被相続人の死亡の事実を知った日と、亡くなった日とが別々の日である場合には、申告期限が人によって異なることもあり得ます。

ただ、税務署は、被相続人が亡くなった以上、相続人等がその日のうちに亡くなったことを知った可能性があるのではないかと基本的には考えます。

被相続人が孤独死した場合については、戸籍の死亡の届出日の記載等により、被相続人が亡くなったことを知った日が何日か後であることを証明することができます。

しかし、生前中に被相続人と交流がほとんどなかった場合については、被相続人が亡くなったことを知った日を証明することは困難なことが多いかと思います。

したがって、相続税の申告期限は、基本的には、被相続人が亡くなった日の10か月後であると考えておいた方が安心です。

例えば、被相続人が亡くなった日が2020年7月7日である場合は、相続税の申告期限は、いつまでになるのでしょうか。

法律上の期間の計算のルールでは、初日は不算入ですので、2020年7月8日が期限の起算日となります。

また、法律上の期間の計算のルールでは、応当日の前日が期限とされます。

以上から、10か月後の応当日である令和3年5月8日の前日である、2021年5月7日が申告期限となります。

それでは、被相続人が亡くなった日が2020年7月1日である場合は、どうなるのでしょうか。

上記と同じように考えると、2021年5月1日が申告期限となりそうです。

しかし、この日付は土曜日であり、法律上の期間の計算のルールでは、10か月後が休日の場合は、その次の平日が期限とされます。

2021年は、5月1日が土曜日、5月2日が日曜日、5月3日から5月5日が祝日ですので、その次の平日である2021年5月6日が申告期限ということとなります。

2 申告を行わず相続税の申告期限が過ぎた場合

申告を行うことなく相続税の申告期限が過ぎると、無申告のペナルティが課されることとなります。

具体的には、本税の5%~30%の無申告加算税が課税されます。

また、隠蔽または仮装により相続税の申告を行わなかったと判断される場合には、本税の40%の重加算税が課税されることとなります。

さらに、相続税を納付するまでの期間について、本税の2.6%~8.9%の延滞税が課税されます。

3 相続税の申告期限までにすべきこと

相続税の申告期限までに、税務署に相続税の申告書を提出する必要があります。

提出先の税務署は、被相続人の最後の住所を管轄する税務署です。

相続人の住所を管轄する税務署ではありませんので、ご注意ください。

相続税の申告書を直接税務署へ持って行く場合は、申告期限の日までに提出しに行くこととなります。

税務署の窓口時間は17時までですので、17時までであれば、窓口へ直接提出することができます。

万一、税務署の窓口時間を過ぎてしまった場合は、申告期限の日の夜24時までに、時間外収受箱へ投函すれば、申告期限内に提出したという扱いとなります。

厳密には、申告期限の翌日に税務署職員が取り出すまでに投函できていれば、申告期限内に提出した扱いになるという運用がされているようです。

対して、相続税の申告書を郵便で送付する場合は、送付方法によって扱いが異なりますので、注意が必要です。

簡易書留、特定記録、レターパックで送付をすれば、これらを発送した日に提出したものと扱ってもらえます。

したがって、申告期限の日に簡易書留、特定記録、レターパックで発送すれば、税務署に届いたのが申告期限後であったとしても、期限内に申告したこととなります。

他方、ゆうパック、ゆうメール、ゆうパケット、宅急便で送付する場合には、実際にこれらが税務署に届いた日に提出したものとされます。

このため、申告期限の日に、郵便局に勧められるままに、申告書をゆうパックで送付すると、期限後申告になってしまいますので、注意するようにしてください。

未成年者の相続税

1 財産を受け取るのが未成年者であっても、相続税は課税される

未成年者が相続人や受遺者(遺言により遺贈を受けた人)にあたり、相続によって財産を受け取るという場合があります。

このような場合であっても、相続によって財産を受け取る以上は、受け取った財産については、相続税が課税されることとなります。

他にも、未成年者が死亡保険金の受取人に指定されている場合にも、死亡保険金のうち非課税限度額を超える分については、相続税の課税対象となります。

2 未成年者に相続税が課税される場合、相続税の負担は軽減される

未成年者に相続税が課税される場合には、未成年者控除を用いることができ、相続税が軽減されることとなります。

未成年者控除を用いることができるのは、以下の条件を満たす場合に限られています。

① 相続や遺贈で財産を取得した時に20歳未満であること

② 相続や遺贈で財産を取得した人が法定相続人であること

①から、相続や遺贈の時点、つまり、被相続人が亡くなった時点で未成年者であれば、未成年者控除を用いることができることとなります。

その後、申告時点や申告期限で成人を迎えたとしても、未成年者控除を用いることができます。

②から、未成年者が法定相続人でなければ、未成年者控除を用いることができないこととなります。

なお、相続放棄が行われた場合であっても、相続放棄がなかったものとして、法定相続人に当たるかどうかが判断されることとなります。

このため、法定相続人である未成年者が相続放棄を行ったとしても、その未成年者は、未成年者控除を用いることができることとなります。

3 未成年者控除の額

未成年者控除を用いることができる場合は、相続税は、以下の計算式によって算定された金額分、減額されることとなります。

(20歳-相続や遺贈の時点の年齢)×10万円

※ 相続や遺贈の時点の年齢については、1年未満の端数は切り捨てとなります。

例えば、被相続人が亡くなった時点で未成年者が15歳10か月であった場合、相続の時点の年齢は、切り捨てにより15歳となりますので、未成年者控除額は以下のとおりとなります。

(20歳-15歳)×10万円=50万円

4 未成年者控除額が未成年者に課税される相続税額よりも大きく、余りが生じる場合

未成年者控除額が未成年者に課税される相続税額よりも大きく、控除額の余りが生じることがあります。

この場合には、控除額の余りは、未成年者の扶養義務者へ課税される相続税から控除することができます。

ここでいう扶養義務者とは、以下のとおりです。

① 未成年者の配偶者、直系血族、兄弟姉妹

② 未成年者の三親等内の親族であり、かつ、家庭裁判所の審判により扶養義務者となった者

例えば、未成年者に成人した兄や姉がおり、いずれにも相続税が課税されているとします。

未成年者に課税される相続税額が30万円であり、未成年者控除額が80万円である場合は、50万円の控除額の余りが生じることとなります。

この50万円の控除額の余りは、兄や姉に課税される相続税から控除することができることとなります。

5 成人年齢の引き下げ

2022年4月施行の改正民法により、成人年齢が20歳から18歳に引き下げられました。

これに伴い、未成年者控除の対象年齢も、18歳未満に引き下げられ、未成年者控除の額の計算式も、(18歳-相続や遺贈の時点の年齢)×10万円に変更されています。

生命保険と相続税

1 死亡保険金に相続税は課税されるのか

被相続人が生命保険に入っていた場合に受け取れる死亡保険金は、厳密には、相続財産とは別物です。

ですが、被相続人が亡くなったことを理由として権利が発生するという点では、相続財産と同じような側面があります。

このため、死亡保険金は、本来の相続財産ではないものの、相続税を計算する上では相続財産とみなされる「みなし相続財産」に当たるとされており、相続税の課税対象になります。

死亡保険金のうち、法定相続人が受け取ったものについては、非課税限度額を超える部分に限り、みなし相続財産となります。

これに対し、死亡保険金のうち、法定相続人以外の人が受け取ったものについては、全額がみなし相続財産となります。

2 生命保険の非課税限度額の計算方法

法定相続人が受け取った死亡保険金の非課税限度額は、次の計算式によって算定されます。

500万円×法定相続人数

このため、法定相続人数が1人であれば非課税限度額は500万円、法定相続人数が2人であれば非課税限度額は1000万円というように、法定相続人数が増えるごとに非課税限度額も増えることとなり、その分、相続税の負担も軽減されることとなります。

相続放棄を行った人がいる場合や被相続人に養子がいる場合の扱いについては、基礎控除額の計算と同様です。

前者の場合は、その放棄がなかったものとして法定相続人数を算定します。

後者の場合は、非課税限度額の計算上、法定相続人数に算入できる養子の人数は、以下のとおり限定されています。

被相続人に実子がいる場合:養子は1人のみ算入

被相続人に実子がいない場合:養子は2人のみ算入

3 法定相続人が受け取った生命保険の保険金額が非課税限度額を超える場合は、どうなるのか

法定相続人がA、Bの2人である場合は、非課税限度額は、500万円×2人=1000万円となります。

そして、法定相続人が受け取った生命保険の金額が非課税限度額1000万円を超える場合は、非課税限度額を引き算した金額が相続税の課税価格に加算されます。

Aが受け取った死亡保険金が5000万円である場合は、次の金額が相続財産に加算され、課税対象になります。

5000万円-1000万円=4000万円

それでは、被相続人が複数の生命保険に加入していた等、法定相続人が受け取った死亡保険金が複数存在する場合は、非課税限度額はどうなるのでしょうか。

この場合は、非課税限度額は、法定相続人が受け取った死亡保険金額に応じて、比例的に割り振りされることとなります。

例えば、Aが受け取った死亡保険金が3000万円、Bが受け取った死亡保険金が2000万円である場合は、次の金額が相続財産に加算されることとなります。

Aの場合:3000万円-(1000万円×3000万円/5000万円)=2400万円

Bの場合:2000万円-(1000万円×2000万円/5000万円)=1600万円

4 相続放棄をした人がいる場合

相続放棄をした人がいる場合は、その放棄がなかったものとして法定相続人数が算定されることは、先述したとおりです。

このため、法定相続人がA、Bの2人である場合に、Aが相続放棄をしたとしても、非課税限度額は、500万円×2人=1000万円のままであることとなります。

相続放棄をした人がいる場合は、もう1つ注意しなければならないことがあります。

それは、相続放棄をした人は、非課税限度額の割り振りを受けることができないということです。

例えば、相続放棄をしたAが受け取った死亡保険金が3000万円、Bが受け取った死亡保険金が2000万円である場合は、次の金額が相続財産に加算されることとなります。

Aの場合:3000万円-0円=3000万円

Bの場合:2000万円-1000万円=1000万円

このように、死亡保険金の受取人になっている人が相続放棄を行ってしまうと、その人は、非課税限度額を用いることが一切できなくなってしまい、相続税の負担が増えてしまいます。

このため、死亡保険金の受取人に指定された人は、相続放棄を行うかどうかを慎重に検討した方が良いことがあります。